pvc-asso.ir

نرخهای جدید سپردههای بانکی

به گزارش انجمن لوله و اتصالات پی وی سی به نقل از دنیایاقتصاد- مشاهدات میدانی نشان میدهد تمامی بانکها و موسسات دولتی و خصوصی کشور در حدود مسیر جدید نرخ سود سپرده بانکی ابلاغ شده توسط بانک مرکزی حرکت میکنند. با وجود این حرکت در چارچوب توسط بانکهای کشور، از بانک مرکزی به عنوان مقام سیاستگذار این انتظار میرود که تصمیماتی در راستای افزایش کارآیی شبکه بانکی کشور در شرایط تورمی اتخاذ کند.

به گزارش انجمن لوله و اتصالات پی وی سی به نقل از دنیایاقتصاد- مشاهدات میدانی نشان میدهد تمامی بانکها و موسسات دولتی و خصوصی کشور در حدود مسیر جدید نرخ سود سپرده بانکی ابلاغ شده توسط بانک مرکزی حرکت میکنند. با وجود این حرکت در چارچوب توسط بانکهای کشور، از بانک مرکزی به عنوان مقام سیاستگذار این انتظار میرود که تصمیماتی در راستای افزایش کارآیی شبکه بانکی کشور در شرایط تورمی اتخاذ کند.

شاید در ۶ماه نخست سالجاری به ذهن بسیاری از افراد جامعه خطور نمیکرد که تا قبل از پایان سال نرخ دلار نه تنها از ۴۰هزار تومان عبور کند بلکه بتواند تا نزدیک ۵۰هزار تومان نیز پیشروی کند. تاکنون بسیاری از کارشناسان و صاحبنظران در خصوص افزایش انتظارات تورمی و اثرگذاری آن بر بازارها توضیح دادهاند ولی به اعتقاد گروه دیگری از کارشناسان روند قیمتی در بازارها و به خصوص بازار ارز در ماههای پایانی سال ۱۴۰۱ نه تنها از انتظارات تورمی پیشی گرفته است بلکه به اصلیترین دلیل افزایش انتظارات تورمی در سطوح مختلف جامعه بدل شده است. به عبارت دیگر میتوان گفت گرچه یکی از اصلیترین دلایل افزایش سطح قیمتها افزایش انتظارات تورمی است ولی تنها دلیل نیست و به نظر میرسد در سه ماه اخیر بسیاری از افراد بیش از پیش از روند افزایشی نرخ دلار به عنوان یکی از سیگنالهای افزایش سطح عمومی قیمتها جا ماندهاند. برای بررسی روند تورم جدا از انتظارات تورمی عوامل دیگری مانند کلهای پولی نیز کمک ارزندهای خواهند کرد.

آمار بانک مرکزی چه میگوید؟

بررسی آمارهای بانک مرکزی از حجم پایه پولی و نقدینگی نشاندهنده تغییر محسوس در روند افزایشی تورم نیست. بر اساس گزیده آمارهای شهریورماه ۱۴۰۱ بانک مرکزی، رقم نقدینگی به ۵۵۹۵هزار میلیارد تومان رسیده که نسبت به مرداد رشد ۶/ ۳ درصدی داشته است. همچنین بر اساس آمار، رقم نقدینگی در انتهای شهریور سالجاری نسبت به ماه مشابه سال قبل (شهریور ۱۴۰۰) ۵/ ۳۷درصد رشد را ثبت کرده است. بر اساس آمار اعلامشده، در شهریور سالجاری حجم پول به ۱۲۷۴هزار میلیارد تومان رسید که نسبت به مرداد رشد ۸/ ۴درصدی داشته است. این در حالی است که رشد ماهانه حجم پول در مرداد ۹/ ۲درصد بوده است.

بنابراین رشد ماهانه حجم پول در شهریور نسبت به مرداد ۹/ ۱ واحددرصد رشد داشته است. آمار مربوط به شبه پول نیز مانند دیگر کلهای پولی افزایشی بوده است به طوری که در انتهای شهریور مجموع شبه پول کشور با افزایش ۹/ ۳ درصدی نسبت به ماه مشابه سال ۱۴۰۰ و افزایش ۳/ ۱۲ درصدی نسبت به شروع سالجاری، به رقم ۴۳۲۱هزار میلیارد تومان رسیده است. نکته اساسی در خصوص این آمار سهم پول از نقدینگی است که بر اساس این آمار به ۲۳درصد نزدیک شده است. در ادامه به توضیح این نسبت پرداخته خواهد شد.

روند افزایشی سهم پول از نقدینگی

ابتدا لازم است تعریفی از پول و شبه پول ارائه شود. پول به ابزارهایی در بازار پول گفته میشود که سررسید بسیار کوتاهمدت دارند و دارای درجه نقدشوندگی بالایی هستند، مانند اسکناس و مسکوک و سپردههای جاری بانکها. از طرف دیگر شبهپول به آن دسته از ابزارهای بازار پول گفته میشود که دارای سررسید طولانیمدت هستند؛ مانند سپردههای مدتدار و اوراق قرضههای با سررسیدهای بلندمدت. بر اساس آمارها روندی شکل گرفته که سهم پول از نقدینگی در حال افزایش و سهم شبهپول در حال کاهش است. این موضوع نشانه این است که جذابیت سپردههای مدتدار و اوراق مشارکت و بهطور کلی ابزارهای بلندمدت در بازار پول، به دلیل مقایسه نرخ سود آنها با نرخ تورم موجود در کشور، کاهش پیدا کرده است.

چرا که تورم و انتظارات تورمی افزایش یافته و افراد وقتی پولی به دستشان میرسد سریعا به فکر تبدیل آن به چیزی غیر از پول هستند. مثلا مسکن، خودرو، طلا، دلار، ارز دیجیتال و هر چیز دیگری که در واقع ارزشش را با تورم از دست ندهد. پیامدهای ایجاد این روند به همین جا ختم نمیشود و در اقتصاد پیامدهایی بسیار زیاد دیگری نیز خواهد داشت. مهمترین خطری که به دنبال این موضوع ایجاد خواهد شد این است که منابع قابل وامدهی برای بانکها کاهش پیدا میکند و اصلیترین زیاندیده این روند بعد از آحاد مختلف جامعه و فعالان اقتصادی، سیستم بانکی کشور خواهد بود.

ضرورت همسویی بانک مرکزی با بازار

در این شرایط اصلیترین سوال به توانایی شبکه بانکی کشور برای مقابله با ورود نقدینگی به دیگر بازارها و قدرت جذب منابع قابل وامدهی پایدار مرتبط میشود. باید دانست سیاستگذار در کنار وعده پرداخت تسهیلات، آیا ابزاری برای جذب منابع قابل وامدهی در اختیار بانکها قرار داده است. به عقیده بسیاری از کارشناسان با اینکه درمان درد تورم را نمیتوان در سیستم بانکی کشور جستوجو کرد، اما با افزایش توانایی رقابت بازدهی در سیستم بانکی با دیگر بازارها مانند افزایش نرخ دلار، میتوان از سرگردانی روزافزون آحاد مردم برای فرار از شر روند افزایشی تورم کاست.

و از طرف دیگر بانکهای کشور میتوانند با افزایش نرخ سود سپرده، حجم زیادی از نقدینگی کشور را به سیستم پولی کشور وارد کنند. باید دید در شرایط تورمی حال حاضر کشور و با وجود تغییرات هفتگی و حتی روزانه نرخ دلار، تصمیم سیاستگذار چه خواهد بود. بررسی تاریخی عملکرد شبکه بانکی نشان میدهد در حدود مرزهای گذاشته شده توسط بانک مرکزی قدم برمیدارد و هر قدر هم که بازار چیز دیگری را طلب کند افزایش کارآیی شبکه بانکی در گرو تغییر سیاستگذاری از طرف بانک مرکزی کشور است. به بیانی دیگر در زمانی که نوسانات زیاد است، تغییرات در سیاستگذاری نیز الزاما افزایش مییابد و درک صحیح مقام سیاستگذار از شرایط بازار مقدم بر عملکرد دستگاهها و شبکه بانکی است.

اقدام موثر بانک مرکزی برای شبکه بانکی

در حالی که آخرین مصوبه بانکمرکزی درباره نرخ سود سپردههای بانکی مربوط به تابستان سال 99 بود و در آنجا حداکثر سود 18درصد اعلام شده بود، در 19 دی ماه سالجاری، یکی از مقامات بانک مرکزی از افزایش سقف میزان سود سپردههای بانکی به 20درصد خبر داد و به عبارت دیگر بانکمرکزی در دی ماه 1401 تلویحا افزایش سود سپردههای بانکی به سقف 20درصد را تایید کرد. پس از آن بانک مرکزی نرخهای جدید ارائه داد و بر اساس تصمیمات گرفتهشده در شورای پول و اعتبار قرار شد تمام بانکهای کشور بر رعایت نرخ سود مصوب پایبند باشند. این مساله از این رو حائز اهمیت است که در ماههای اخیر بانکها برای ترغیب مشتریان به سپردهگذاری به پرداخت سودهای بالاتری مبادرت میکردند. و حتی برخی گزارشها حاکی از آن بود که فضای رقابتی بین بانکها وارد فاز جدیدی شده؛ تا جایی که برخی بانکهای دولتی نرخ سود سپرده را به 25درصد هم افزایش داده بودند. این رویکرد واکنشهای متعدد بانک مرکزی را به دنبال داشت، به طوری که بانک مرکزی بانکها و موسسات اعتباری متخلف را به برخوردهای قانونی مانند تعطیلی شعب، بازنگری در سقف رشد ترازنامه و توقف یا کاهش سطح ارائه برخی از خدمات تهدید کرد.

وضعیت سوددهی در بانک ها

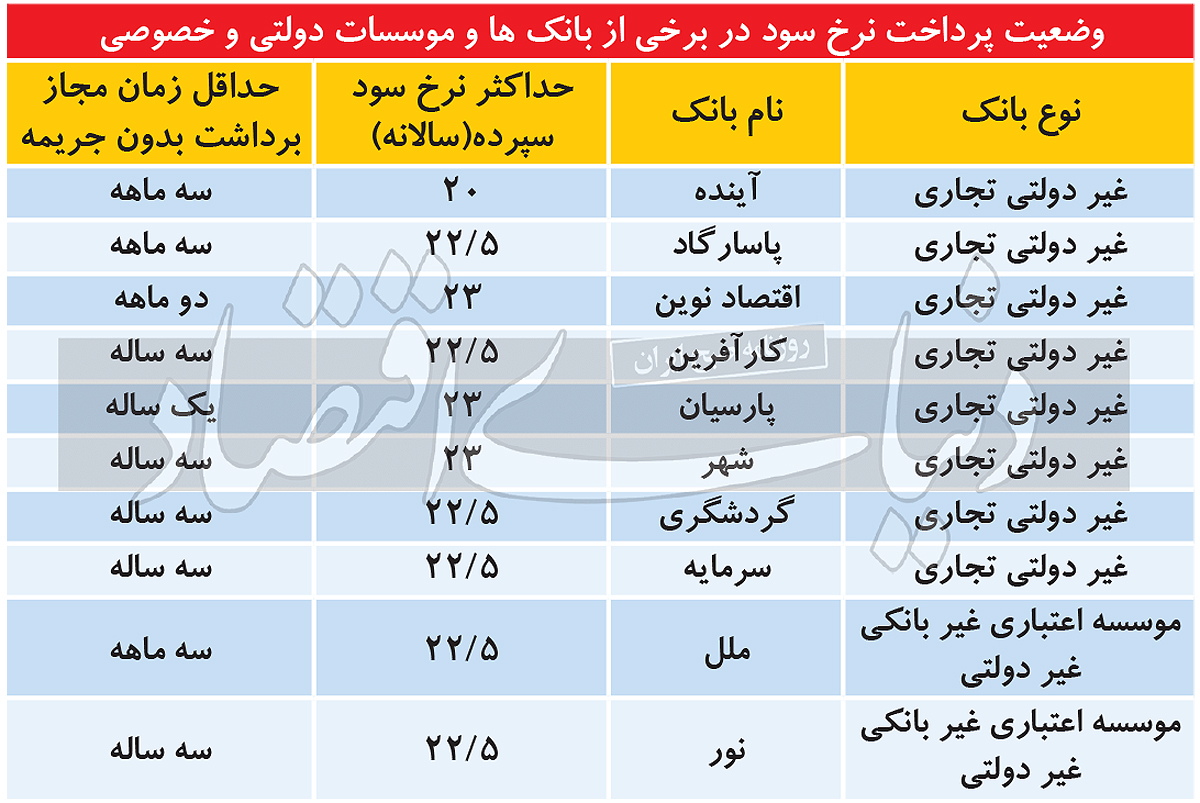

برنگار «دنیایاقتصاد» برای فهمیدن چگونگی عملکرد بانکها در پرداخت سود سپرده جدید مصوب شده، در قالب گزارش میدانی، به تعدادی از شعب بانکها سر زد و جویای نرخ سود سپرده این بانکها برای سپردههای حدود 50 میلیون تومان شد. در این میان 10 بانک خصوصی مورد بررسی قرار گرفت که در جدول نمایی کلی از پاسخ کارمندان شعب نشان داده شده است. همچنین در ادامه به جزئیات بیشتر پرداخته شده است:

کارمند بانک آینده به «دنیایاقتصاد» اعلام کرد که این بانک سپردهگذاری بلندمدت سه ساله با سود 5/ 22درصد دارد که تنها برای مبالغ بیش از 100 میلیون تومان افتتاح حساب امکانپذیر است و برای مبالغ کمتر از 100 میلیون تومان اگر سپردهگذار بخواهد در فاصله زمانی چند ماهه (مثلا سهماهه) کل مبلغ سپرده را برداشت کند سود سپرده با احتساب ضریب شکست حدود 20درصد خواهد بود. کارمند بانک پاسارگاد اعلام کرد نرخ سود 5/ 22درصد برای حداقل سه ماه سپردهگذاری پرداخت خواهد کرد. کارمند این بانک اعلام کرد در صورت سپردهگذاری در این بانک از تاریخ اول اسفند ماه تا حداقل اول خرداد ماه سال بعد میتوان از نرخ سود5/ 22 درصدی بهرهمند شد.

کارمند بانک کارآفرین نرخهای سود سپرده بانکی برای حدود 50 میلیون تومان پول را اینگونه اعلام کرد: سهماهه: 12 درصد، 6 ماهه: 17 درصد، یکساله: 5/ 20 درصد، دو ساله: 5/ 21درصد و سه ساله: 5/ 22 درصد. شعبه بانک پارسیان اعلام کرد که بعد از گذشت یک سال کامل از سپردهگذاری سود 23درصد به سپرده تعلق خواهد گرفت و در صورت برداشت در بازه زمانی کمتر از یک سال نرخ شکست (جریمه) اعمال خواهد شد و نرخ سود کمتر از 23درصد محاسبه میشود.

کارمند بانک شهر اعلام کرد این بانک حداکثر سود سپرده 23درصد برای سپردهگذاری بلندمدت سه ساله دارد و در صورتی که سپردهگذار بخواهد در بازه زمانی کمتر از سه سال مبلغ سپرده را برداشت کند نرخ سود با توجه به نرخ شکست محاسبه خواهد شد. مثلا در صورتی که فرد بخواهد در پایان ماه سوم سپردهگذاری مبلغ سپرده را برداشت کند 11 واحددرصد از نرخ سود 23درصد کسر خواهد شد و سود سپرده 5/ 11 درصدی به فرد سپردهگذار پرداخت خواهد شد.

بر اساس اعلام بانک سرمایه حداکثر سود سپرده در این بانک مربوط به سپرده بلندمدت سه ساله است که نرخ سود پرداختی به این سپرده 5/ 22درصد خواهد بود. اما افرادی که تمایل دارند در فاصله زمانی کوتاهتری توانایی برداشت مبلغ سپرده را داشته باشند و در عین حال از دریافت سود بهرهمند شوند، میتوانند با افتتاح حساب کوتاهمدت ویژه و سپردهگذاری مثلا سهماهه سود 12 درصدی دریافت کنند. کارمند موسسه غیربانکی نور اعلام کرد که سود یکساله 5/ 20درصد و دو ساله 5/ 21درصد و سه ساله 5/ 22درصد است که اگر فرد بخواهد یکساله حساب باز کند و در بازه زمانی کمتر از سه ماه برداشت داشته باشد سود 4درصد محاسبه خواهد شد و در این نوع حساب برای بازه زمانی بین ۶ تا یک سال 16درصد پرداخت میشود.

کارمند موسسه غیربانکی ملل با تاکید بر اینکه این موسسه از نرخهای اعلامی بانک مرکزی تبعیت میکند اعلام کرد که با اینکه حداکثر نرخ سود سه ساله که 5/ 22درصد است برای سپردهگذاری بلندمدت 3 ساله است ولی در صورتی که فرد سهماهه نیز بخواهد مبلغ را برداشت کند باز هم مشمول سود 5/ 22 درصدی خواهد بود. بر اساس اعلام کارمند بانک اقتصاد نوین، این بانک به سپردهها سود 23درصد سالانه پرداخت میکند که سپرده گذاران میتوانند با نگه داشتن مبلغ سپرده طی تنها دو ماه در حساب خود، از این سود بدون احتساب نرخ شکست بهرهمند شوند. بنابر این به نظر میرسد در حال حاضر برای افرادی که تمایل به دریافت سود بیشتر و قدرت نقدشوندگی سپرده در کوتاهمدت را دارند، سپردهگذاری در بانک اقتصاد نوین، آینده، پاسارگاد و موسسه ملل بیشتر از سایر بانکها و موسسات بانکی مناسب باشد.

تورم اصلیترین رقیب شبکه بانکی

هدف از تعیین نرخ سود بانکی توسط شورای پول و اعتبار، جلوگیری از تخلف، ورشکستگی و تزریق نقدینگی اجباری دوباره بانک مرکزی به شبکه بانکی بوده است. از طرفی این قانون به دنبال یکدست کردن شبکه بانکی کشور در ارائه سود بانکی به مشتریان است که در این امر تا حدودی موفق بوده است. با این حال تثبیت نرخ سود بانکی دارای معایبی است. علاوه بر کاهش رقابتپذیری بانکها با سایر بازارها در جذب سرمایه و کاهش سپردهگذاری در بانکها طی سالهای اخیر، باید گفت تعیین دستوری نرخها باعث خاموش شدن چراغ نرخ سود بانکی برای فعالان اقتصادی خواهد شد و در عوض فعالیتهای اقتصادی از دیگر شاخصها مانند نرخ ارز آزاد تبعیت خواهند کرد. باید گفت با وجود اینکه ضرورت وجود قوانین کارآ بر کسی پوشیده نیست ولی قوانین غلط مانند نبود قوانین، آسیبزا هستند. کارشناسان و متخصصان اقتصادی بر این باورند که رقیب اصلی شبکه بانکی کشور نرخ تورم است و مطمئنا شبکه بانکی کشور از ثبات اقتصادی و وجود نرخ تورم منطقی بسیار منتفع خواهد شد. ولی در حال حاضر و با وجود تورم بالا در کشور لازم است سود پرداخت شده برای سپردههای بانکی قابل رقابت با سایر بازارها باشد.

x150(h)px(1).gif)

.gif)

.gif)

نظرات