pvc-asso.ir

دو هفته توفانی در بازارهای کالایی

انتظار بهبود تقاضا در روزهای پایانی سال به انتهای خود نزدیک شده و به این ترتیب باید گفت بازهم نمیتوان از احتمال رشد قیمتها در روزهای پیشرو با قطعیت سخن گفت و پتانسیل این جهش قیمت حتی کمتر از سالهای گذشته خواهد بود.

انتظار بهبود تقاضا در روزهای پایانی سال به انتهای خود نزدیک شده و به این ترتیب باید گفت بازهم نمیتوان از احتمال رشد قیمتها در روزهای پیشرو با قطعیت سخن گفت و پتانسیل این جهش قیمت حتی کمتر از سالهای گذشته خواهد بود.

تا پایان سال زمان چندانی باقی نمانده؛ هرچند که آغاز دورهای جدید از بارشهای جوی خود موجب خواهد شد تا تجمیع دادوستد در بازارهای کالایی به اواسط هفته جاری تا اواخر هفته آینده موکول شود. این در حالی است که شواهد کلی از نوسان قیمتهای جهانی از ثبات نسبی نرخها و میل به کاهش قیمت حکایت داشته که در کنار احتمال ثبات نسبی قیمت دلار با فرض رشد مقطعی و محدود آن، میتوان از دورانی با ثبات نسبی قیمتها در کنار رشدهای مقطعی خبر داد که همین رخداد به جذب نسبی تقاضا منجر میشود. این وضعیت موجب خواهد شد تا از یکسو شاهد بهبود حجم معاملات با خودنمایی بیشتر تقاضای فصلی باشیم و از سوی دیگر، رشد قیمتها به نسبت سالهای گذشته از شتاب کمتری برخوردار باشد. این در حالی است که بازهم بهای دلار در بازارهای داخلی و جهانی چراغ راهنمای اصلی در بازارهای کالایی محسوب خواهد شد.

نوسان قیمت دلار

در بازارهای جهانی شاهد رشد مجدد ارزش دلار هستیم که سیگنالی بسیار مهم محسوب میشود، زیرا این شاخص در برابر سبدی از ارزهای معتبر بینالمللی، هماکنون به 102.10 واحد افزایش یافته که از کف قیمتی آن در ماههای اخیر در ابتدای فوریه و رقمی نزدیک به 24/ 94، نزدیک به 8 درصد افزایش یافته است. این در حالی است که این رقم در مقایسه با اوج قیمتهای تاریخی این شاخص در 14 سال اخیر یعنی بیش از 103 واحد، تنها 5/ 1 درصد فاصله دارد. با توجه به روند افزایشی این واحد در کنار رشدهای اقتصادی محسوس در آمریکا، نگرانی از افزایش مجدد قیمت دلار بازهم در بازارهای جهانی خودنمایی میکند. دادههای مثبت اقتصادی در آمریکا همچون کاهش تعداد درخواست اشتغال در این کشور به کمترین حد در 44 سال اخیر خود سیگنالی بسیار مهم محسوب میشود که درکنار لفاظیهای ترامپ، ممکن است به ادامه روند افزایش ارزش دلار منتهی شده که میتواند تغییراتی عمیق را در بازارهای جهانی رقم بزند. از سوی دیگر افزایش ارزش دلار در بازارهای جهانی با کاهش ارزش سایر ارزهای معتبر بینالمللی نیز همراه خواهد شد که پتانسیل خرید در بازارهای مختلف مخصوصا بازار مواد اولیه را تا حدودی محدود خواهد ساخت.

در بازار داخلی نیز افزایش ارزش جهانی دلار میتواند تاثیری واقعی بر این بازار بر جای گذاشته که کوچکترین خروجی آن را میتوان سیگنالی مثبت برای رشد قیمت دلار در بازار آزاد بهشمار آورد. این در حالی است که روزهای پیشرو زمانی برای خرید دلار بهصورت اسکناس و حواله خواهد بود که باز هم سیگنالی محرک برای این بازار محسوب میشود. بهصورت دقیقتر خرید اسکناس برای مسافرتهای خارجی در روزهای پیشرو مطلبی است که تقاضایی جدید را به بازار تزریق کرده که البته هر سال شاهد این رویکرد تقاضا هستیم، بنابراین دلیلی منطقی برای رشد قیمت دلار بهحساب میآید. از سوی دیگر واردات کالا برای تحویل در سال آینده نیز واقعیت سنتی دیگری است که در بازارهای داخلی مرسوم بوده و تقاضا برای حواله را افزایش خواهد داد. از هماکنون شاهد خودنمایی این حجم از تقاضا هستیم ولی برخلاف انتظارها، قیمت دلار در روزهای اخیر کاهش یافته که به صراحت نشاندهنده تزریق ارز به بازار آزاد است. این شرایط که به احتمال قوی تلاش برای مدیریت بازار محسوب میشود، تاکنون اجازه رشد قیمت دلار را به بازار آزاد نداده و ممکن است این روند حمایتی از قیمتهای فعلی در بازار، باز هم تا پایان سال ادامه یابد. در هر حال واقعیتهای انتخاباتی را باید در رویکردهای اجرایی تا سال آینده موثر بهشمار آورد که میتواند از ثبات قیمت ارز حمایت کند. از سوی دیگر باید به این نکته نیز اشاره کرد که در زمان اوج قیمتها شاهد ورود تقاضای سفتهبازی در بازار ارز بودیم بنابراین بخشی از تقاضای فصلی روزهای پایانی سال، در دو ماه اخیر تغذیه شده و شاید خریداران بسیاری نیاز خود را به ارز مسافرتی بهصورت اسکناس، تامین کرده باشند که میتواند بخشی از تقاضای موثر روزهای جاری را پوشش دهد. با توجه به تمامی این موارد باز هم باید نوسان قیمت ارز در بازارهای داخلی و جهانی را بهعنوان یک ریسک اقتصادی در نوسان قیمتها لحاظ کرد، هرچند که نمیتوانیم برای بازار داخلی چشمانداز روشنی از روند قیمتی را ترسیم کنیم. قطعا رفتار دولت در حجم تزریق ارز میتواند همهچیز را در این بازار تعیین کند با این فرض که دست بدنه مدیریتی در بازار ارز، اینبار به کمک منابع ارزی، پر است و توانمندی مدیریتی بالایی دارند.

نوسان قیمتهای جهانی

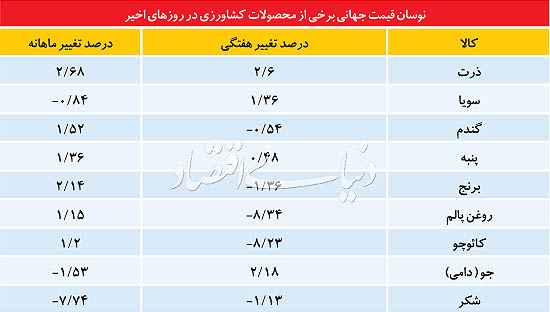

در بازار جهانی نفت خام اگرچه در روزهای اخیر موفقیتهای بزرگی به ثبت رسیده تا جایی که نفت برنت در بالاتر از 57 دلار و نفت سبک آمریکا به بیش از 55 دلار در هر بشکه بهصورت مقطعی دست یافته است، ولی بازهم شاهد یک روند کاهشی جدید در روزهای اخیر هستیم که میتوان این شرایط را با افزایش ارزش دلار در کنار بهبود تولید از شیلهای نفتی توأمان ارزیابی کرد. این عقب نشینی قیمتی هرچند که هنوز هم به کف قیمت 50 دلار در هر بشکه، وفادار است ولی بهصورت مقطعی تاثیری کاهشی را بر بازارهای جهانی بر جای گذاشته که البته این تاثیر نزولی میتواند بازهم ادامه یابد. در لحظه تنظیم این گزارش بازهم شاهد رشد موقتی بهای نفت هستیم هرچند که نتوانست روزهای مطلوب پیشین را بازیابد. بهای هر بشکه نفت خام برنت 27/ 55دلار و هر بشکه نفت خام آمریکا 74/ 52 دلار در حال معامله است. عقبنشینی بهای نفت هرچند که محدود است، ولی تاثیرات بزرگتری را در بازار نفتا بهعنوان مهمترین خوراک مایع محصولات پتروشیمی بر جای گذاشته است. متوسط قیمت نفتا در روزهای اخیر هرچند که توانسته بود در قیمتهایی بیش از 500 دلار در هر تن تثبیت شود، ولی هماکنون شواهدی از کاهش این نرخ به کمتر از 470 دلار در هر بشکه در بازارهای مختلف محقق شده که از پتانسیل کاهش قیمت تمام شده محصولات پتروشیمی مخصوصا پلیمرها خبر میدهد، هرچند که هنوز کاهش بهای پلیمرها کمتر از افت قیمت نفتاست. این شرایط در کنار افزایش ارزش دلار میتواند یک فاز کاهش نرخ را در بازار محصولات پتروشیمی به همراه داشته باشد. در بازار محصولات کشاورزی میتوان کاهش قیمتها را با شفافیت بیشتری مورد بررسی قرارداد هرچند که به تمامی محصولات تسری پیدا نکرده است. این در حالی است که برخی از محصولات با کاهش قیمت هفتگی و ماهانه روبهرو شده ولی بررسی قیمتهای روزانه نشاندهنده افت بهای غالب محصولات کشاورزی در بازارهای جهانی است.

شاگرد اول بازارهای جهانی

در این بین در بازارهای جهانی محصولات فلزی شرایط دیگری حکمفرماست و هنوز هم روند افزایشی قیمتها کم و بیش حس میشود تا جایی که بازارهای فلزی را میتوان شاگرد اول بازارهای کالایی در جهان به شمار آورد. بهعنوان مثال در روزهای اخیر شاخص LME INDEX یا همان شاخص بورس فلزات لندن کارنامه بهتری از سایر شاخصهای کالایی را به ثبت رساند. این در حالی است که نوسان قیمتها در روزهای اخیر در بازارهای فلزی نگرانیهای جدیدی را ایجاد کرده که ترس از کاهش قیمتها در این گروههای کالایی را برجسته ساخته است. این در حالی است که پایین بودن نسبی موجودی انبارها در بورسهای جهانی خود سیگنالی برای حمایت از این بازار محسوب میشود ولی افزایش ارزش دلار در کنار بالابودن محسوس قیمتها همچنین تاثیرپذیری از سایر بازارهای مشابه نگرانیها را مضاعف میسازد ولی نمیتوان از سقوط احتمالی نرخها در این بازار بهصورت محسوسی خبر داد. هم اکنون تقاضا در بازارهای جهانی وجود دارد بنابراین در صورت کاهش نرخها هرچند محدود، تقاضا از افت بیشتر نرخ جلوگیری کرده هرچند که عرضهها نیز شرایط نامتعادلی را در بر دارد. به نظر میرسد بازارهای فلزی با اما و اگرهای بسیاری روبهرو است ولی یک فاز تعدیل قیمتی میتواند قیمتهای بالای فعلی را تثبیت کرده که خود موفقیت بزرگی برای این بازار محسوب میشود.

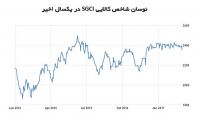

درخصوص شاخصهای فراگیر در بازارهای کالایی شاهد یک فاز عقبنشینی قیمتی هستیم که در روزهای اخیر اتفاق افتاده و شاخصهایی همچون CRB یا GSCI با کاهش روبهرو شدهاند. این وضعیت نشان میدهد بازارهای کالایی با یک فاز جدید روبهرو شده که احتمالا از افزایش ارزش دلار استارت خورده و ممکن است ادامه یابد. تجربه بازارهای کالایی در قیمتهای فعلی در مقایسه با اوج نرخها در سالهای 2008 و 2011 نشان داده است که پتانسیل رخدادهای پیچیده و عجیب وجود دارد. این در حالی است که از یکسو باید نگران ادامه افت قیمتها همپای افزایش ارزش دلار بود و از سوی دیگر میتوان فاز کاهشی فعلی را موقتی دانسته و پس از یک فاز تعدیل و تثبیت، به رشد مجدد قیمتها امیدوار بود. با توجه به این موارد و البته آغاز روند فعلی با افزایش ارزش دلار، میتوان نوسان این نرخ را بهعنوان چراغ راهنمای بازارهای جهانی به شمار آورد و در صورتی که شاهد ادامه رشد دلار و البته همگام با آن، کاهش قیمت نفت باشیم، باید نگرانی از کاهش قیمتها در بازارهای جهانی را جدی گرفت که احتمال سرایت آن به سایر بازارهای کالایی متصور است. از سوی دیگر شاهد کاهش ارزش سهام در بازار آمریکا هستیم که البته مقطعی بوده ولی نگرانیها از کاهش قیمتها در بازارهای جهانی را جدیتر جلوه میدهد. با توجه به تمامی این موارد باید گفت که در بازارهای جهانی باید از کاهش نسبی غالب قیمتها در بازارهای کالایی سخن گفت که البته در بازارهای فلزی تاثیر کمتری داشته ولی باز هم مسیر کلی را به سمت کاهش نرخ سوق میدهد.

تاثیرات جهانی بر بازار داخلی

هنوز هم قیمتهای جهانی بالاست و حتی در صورت کاهش نرخهای بینالمللی نیز تاثیرپذیری بازارهای داخلی از نوسان قیمتهای جهانی چندان هم محسوس نخواهد بود. این در حالی است که ثبات نسبی قیمت دلار در بازار داخلی در کنار قیمتهای جهانی موجب میشود بهای برخی از مواد اولیه، طبیعتا میل به کاهش پیدا کند، ولی این تمایل را نمیتوان چندان هم جدی گرفت، زیرا بهصورت کلی روزهای پایانی سال زمانی برای افزایش حجم تقاضا محسوب شده و همچنین بازارهای مختلف نیز وضعیت متفاوتی را تجربه میکند. از سوی دیگر برخی قیمتهای جهانی همچون بهای فولاد در بازارهایی همچون چین از افزایش قیمت برخوردار هستند و اما و اگرهای بازار داخلی فضای چندانی را برای کاهش قیمتها پدید نمیآورد.

این در حالی است که بارش باران و برف باز هم در نیمه غربی و شمالی کشور آغاز شده که ممکن است مشکلاتی را برای حملونقل و حتی انبارداری پدید آورده که جذابیت خرید را در معاملات عمده فروشی یا حتی خرده فروشی کاهش دهد. دورنمای مبهم اوضاع، انتظار برای تغییر قیمتها یا حتی نگرانی از دورنمای نرخ کالاها در سال آینده، تلاش بسیاری از واحدهای تولیدی برای نقد کردن داراییها و پرداخت مطالبات و دستمزد پایان سال، کاهش جذابیت سفته بازی و حتی نقدینگی در گردش در بازار و حتی حجم خرید افراد در کنار افزایش هزینههای جانبی تولید و تجارت مواردی است که در نهایت چهره نهایی بازار در روزهای پیش رو را تعیین و ترسیم خواهد کرد.

با توجه به تمامی این موارد باید گفت که به احتمال قوی در روزهای باقی مانده تا پایان سال، حجم خرید در 2 یا 3 روز آینده محدود خواهد بود و غالب معاملات در روزهای باقی مانده تا 5 روز پایانی سال تجمیع شده یعنی از اواسط هفته جاری تا اواخر هفته آینده مهمترین زمان معاملاتی محسوب خواهد شد. با توجه به تجمیع تقاضا در این بازه زمانی و احتمال ثبات نسبی قیمت دلار و البته سیگنالهای بینالمللی و اعلام قیمتها در بورس کالا، شاید در این زمان با ثبات نسبی قیمتها روبهرو باشیم که میتواند به جذب تقاضای حداکثری منجر شده ولی نمیتوان از افزایش جدی قیمتها سخن گفت که سیگنالی نسبتا مطلوب در بازارهای کالایی داخلی محسوب خواهد شد. به نظر میرسد روزهای پیشرو شرایط متعادلی را در بازار داخلی تجربه کنیم که میتواند از بروز جهشهای قیمتی جلوگیری کرده اما حجم معاملات در نهایت تاثیر مثبت خود را بر قیمتها برجای میگذارد در نتیجه نسبت به سالهای قبل آرامش بیشتر حاکم خواهد بود. هنوز نمیتوان دورنمای قیمتی مشخصی برای سال آینده در نظر گرفت ولی شواهد کلی در بازارهای داخلی و جهانی از احتمال ثبات نسبی قیمتها حکایت دارد.

منبع: دنیای اقتصاد - محمدحسین بابالو

.gif)

.gif)

Comments